Việc FED và nhiều ngân hàng trung ương thế giới liên tiếp hạ lãi suất cơ bản trong thời gian qua sẽ tạo áp lực rất lớn trong việc giảm lãi suất điều hành đối với cơ quan quản lý của Việt Nam.

Đêm 15/3/2020 (giờ Việt Nam), Cục Dự trữ Liên bang Mỹ (FED) tung ra gói hỗ trợ nền kinh tế chưa từng có, gồm nhiều công cụ khác nhau, dự báo sẽ tạo ra tác động lớn đến thị trường tài chính toàn thế giới, trong đó có Việt Nam.

Dư địa hạ lãi suất không nhiều

Cụ thể, FED đã tung ra gói hỗ trợ nền kinh tế và thị trường tài chính Mỹ, gồm 4 biện pháp chính: tiếp tục cắt giảm lãi suất cơ bản về mức 0-0,25%; áp dụng chương trình nới lỏng định lượng (QE) lên tới 700 tỷ USD thông qua việc mua trái phiếu chính phủ Mỹ và chứng khoán được thế chấp bằng nhà ở; hạ lãi suất cho vay tái chiết khấu 1,25 điểm phần trăm xuống còn 0,25% và hạ tỷ lệ dự trữ bắt buộc về 0% (hiệu lực từ 26/3/2020); khởi động kế hoạch hoán đổi tiền tệ (SWAP) đối với các ngân hàng trung ương Canada, Anh, Nhật Bản, châu Âu và Thụy Sỹ.

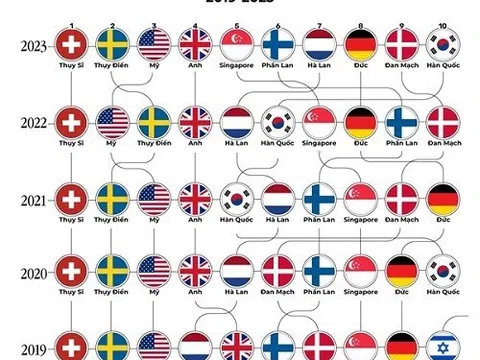

Theo nghiên cứu của chuyên gia tài chính ngân hàng Ts. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, động thái này của Mỹ sẽ có nhiều tác động đối với kinh tế - tài chính Mỹ và thế giới. Trong đó, sẽ kéo theo làn sóng các ngân hàng trung ương các nước trên thế giới tiếp tục hạ lãi suất, mặc dù dư địa hạ lãi suất không còn nhiều do mức lãi suất cơ bản hiện nay của các nước đã rất thấp, thậm chí một số nước đã ở mức âm như Nhật Bản, châu Âu…

Đối với Việt Nam, nghiên cứu chỉ ra rằng, việc FED và nhiều ngân hàng trung ương thế giới liên tiếp hạ lãi suất cơ bản trong thời gian qua sẽ tạo áp lực rất lớn trong việc giảm lãi suất điều hành đối với cơ quan quản lý.

Trong cuộc họp thông tin với báo chí cách đây ít ngày, Phó Thống đốc Ngân hàng Nhà nước (NHNN) Đào Minh Tú cũng cho biết sắp tới, NHNN có thể sẽ giảm tiếp lãi suất điều hành của NHNN với các tổ chức tín dụng (TCTD) như lãi suất tái cấp vốn, lãi suất chiết khấu, lãi suất thị trường mở (OMO), cho vay qua đêm… nhằm giúp các TCTD có thêm thanh khoản dồi dào, chi phí nguồn vốn thấp hơn. Thời điểm giảm lãi suất sẽ được NHNN cân nhắc và mức giảm lãi suất là tương đối tích cực.

Tuy nhiên, theo các chuyên gia của BIDV, việc NHNN dùng công cụ hạ lãi suất trong thời gian tới sẽ không hỗ trợ nhiều, do trong bối cảnh chịu cú sốc ngắn hạn như hiện nay, điều mà người dân và doanh nghiệp đang cần chính là dòng tiền, thanh khoản hỗ trợ tức thì, trong khi việc giảm lãi suất có độ trễ.

Vì vậy, các cơ quan nên tập trung thực hiện các nhóm giải pháp giãn, hoãn các nghĩa vụ trả nợ của người dân, doanh nghiệp (như miễn giảm phí/thuế, giãn-hoãn nợ vay và tiền thuế, không chuyển nhóm nợ, cho vay mới với lãi suất thấp hơn, tăng chi tiêu đầu tư công…).

“Áp lực này có thể khiến cơ quan quản lý xem xét giảm nhẹ lãi suất điều hành, nhưng cần lưu ý là tác động sẽ không nhiều và dư địa giảm lãi suất của Việt Nam hiện nay khá eo hẹp do áp lực lạm phát vẫn rất lớn”, báo cáo nêu rõ.

Ưu tiên chính sách tài khóa

Đối với tỷ giá VND/USD, các chuyên gia của BIDV nhận định, lãi suất USD giảm sẽ làm giảm độ hấp dẫn của đồng USD, khiến đồng USD giảm giá. Do đó, áp lực đối với tỷ giá dự báo sẽ giảm hơn so với trước, và dù yếu tố tâm lý có thể làm tăng áp lực tỷ giá nhưng nhìn chung thì sẽ có tác động không đáng kể đến tỷ giá.

Đặc biệt, động thái của FED sẽ có tác động hai chiều đối với thị trường chứng khoán Việt Nam. Với thanh khoản dồi dào hơn, dòng tiền đầu tư tìm đến những thị trường an toàn hơn, ít chịu tác động tiêu cực bởi dịch Covid-19. Vì vậy, việc Việt Nam kiểm soát tốt dịch bệnh, cùng với các động thái chính sách quyết liệt hỗ trợ phát triển kinh tế - xã hội, cải thiện môi trường đầu tư – kinh doanh sẽ là một lực hấp dẫn đối với các nhà đầu tư. Tuy nhiên, nhà đầu tư cũng chịu tác động tâm lý khá lớn, có thể khiến thị trường chứng khoán thế giới và Việt Nam sụt giảm.

Với những nhận định này, nhón nghiêm cứu BIDV cho rằng trong bối cảnh hiện nay, chính sách tài khóa nên được ưu tiên hơn là chính sách tiền tệ, do hiệu quả tức thì, ít độ trễ hơn của chính sách tài khóa.

Tuy nhiên, các cơ quan quản lý cần tiếp tục theo dõi, cân nhắc có thể giảm lãi suất điều hành ở một mức độ nhất định nhằm hỗ trợ nền kinh tế phục hồi nhanh hơn sau khi dịch bệnh được kiểm soát; đồng thời phải kết hợp hài hòa chính sách tiền tệ và chính sách tài khóa thì hiệu quả hỗ trợ mới tốt hơn.

Theo thoibaokinhdoanh.vn

Nguồn bài viết: https://thoibaokinhdoanh.vn/ngan-hang/fed-ha-lai-suat-khan-cap-viet-nam-se-dieu-hanh-lai-suat-ra-sao-1066232.html