Chuyên gia pháp lý, tài chính nhận định và khuyến cáo gì về nợ xấu tăng cao của nhiều ngân hàng?

( Pháp lý). Nghiên cứu các báo cáo 6 tháng đầu năm của các ngân hàng cho thấy top 10 ngân hàng có nhiều nợ xấu nhất tính đến cuối quý II/2021 bao gồm Agribank, BIDV, VietinBank, VPBank, Sacombank, SCB, VIB, LienVietPostBank…..Đáng lưu ý, số dư nợ xấu của Ngân hàng TMCP Công thương Việt Nam (VietinBank) qua 6 tháng đầu năm 2021 chạm mức cao. Vậy ngoài nguyên do tác động tiêu cực của dịch covid-19 ảnh hưởng mạnh đến doanh nghiệp thời gian gần đây, thì còn nguyên do gì khác? Soi chiếu với Luật các tổ chức tín dụng và thực tiễn kinh doanh hiện nay của các ngân hàng, chuyên gia pháp lý, tài chính nhận định và khuyến cáo gì?

Bài 1: Nợ xấu tăng quá cao của Viettinbank có đáng lo?

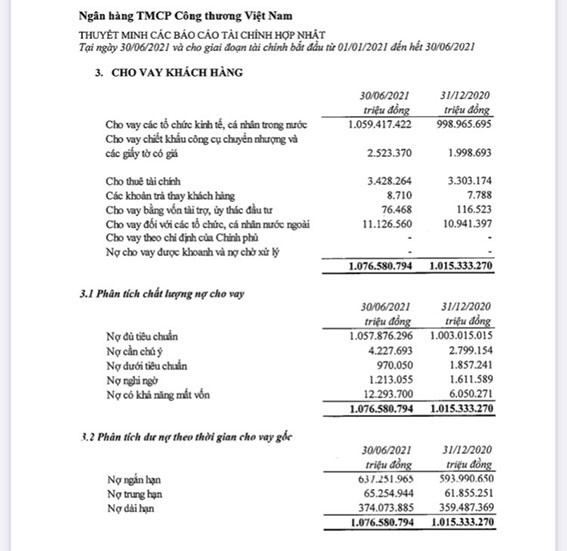

Hết năm 2020, tổng nợ xấu của VietinBank là 9.518tỷ đồng. Nhưng theo báo cáo đến hết quý II năm 2021, nợ xấu của ngân hàng này bất ngờ tăng vọt lên mức 14.476 tỷ đồng. Đáng chú ý hơn, nợ có khả năng mất vốn lại tăng so với cuối năm 2020..

Xét về quy mô, top 10 ngân hàng có nhiều nợ xấu nhất tính đến cuối quý II/2021 bao gồm Agribank, BIDV, VietinBank, VPBank, SHB, Sacombank, SCB, VIB và LienVietPostBank. Vietinbank đã lọt vào top danh sách những ngân hàng có dư nợ xấu cao, chỉ đứng sau Agribank và BIDV. Nhưng còn đáng lo ngại hơn là nợ có khả năng mất vốn lại quá cao. Về lý thuyết, chuỗi liên kết giữa nợ xấu- trích lập dự phòng rủi ro- lợi nhuận luôn có mối quan hệ mật thiết. Nợ xấu tỷ lệ thuận với trích lập dự phòng rủi ro, nợ xấu nói chung và nguy hại hơn là nợ nhóm 5 càng cao đồng nghĩa với việc trích lập dự phòng càng nhiều. Điều đó dẫn đến lợi nhuận của doanh nghiệp càng thấp.

Vẫn biết nợ xấu của các ngân hàng nói chung là không thể tránh khỏi nhưng Vietinbank vốn là một ông lớn của ngành Ngân hàng thì lý do vì sao lại để nợ nhóm 5 tăng cao đến vây? Đặc biệt trong bối cảnh dịch bệnh toàn cầu, doanh nghiệp làm ăn khó khăn, nhân lực hao kiệt thì những khoản vay Vietinbank đã giải ngân có gặp bất chắc gì không? Từ đó Vietinbank sẽ phải có giải pháp gì cho những khoản vay của doanh nghiệp trong thời gian tới?

Theo nhận định của một số chuyên gia kinh tế, nhóm nguyên nhân khách quan ảnh hưởng trực tiếp tới nợ xấu Doanh nghiệp nói chung và nợ xấu Ngân hàng nói riêng là 6 nguyên nhân sau: sự bất ổn chính trị và kinh tế trên thế giới , doanh nghiệp Việt Nam hoạt động phụ thuộc nhiều vào tình hình kinh tế Thế giới, các chính sách kinh tế, đặc biệt chính sách vĩ mô còn thiếu tính ổn định, hệ thống một số các cơ chế chính sách về xử lý tài sản còn bất cập, sự chây ỳ của khách hàng và cuối cùng là thị trường vốn còn chưa phát triển tương xứng.

Nợ xấu của Vietinbank cũng không thể tránh khỏi bởi nhóm nguyên nhân khách quan nêu trên. Đã là nhóm nguyên nhân khách quan thì tổ chức tín dụng nào cũng bị ảnh hưởng, ngân hàng nào cũng không thể tránh khỏi một trong các nguyên nhân trên. Nhưng các ngân hàng, các tổ chức tín dụng kinh doanh có hiệu quả thực sự hay không là do ngân hàng đó có những cách khắc phục, hạn chế tối đa rủi ro hơn mà thôi.

Bên cạnh nhóm nguyên nhân khách quan nói trên thì để xảy ra nợ có khả năng mất vốn tăng cao, Vietinbank cũng nên thẳng thắn nhìn nhận cả nguyên nhân chủ quan về chính bản thân ngân hàng.

Đầu tiên phải kể tới quy trình tín dụng của Vietinbank đã chặt chẽ, đầy đủ hay chưa? Quy trình quản lý rủi ro đã được kiểm soát, thanh tra kiểm tra sát sao chưa? Trước áp lực kinh doanh, số tiền giải ngân không nói lên quy mô hay chất lượng của ngân hàng. Bất kể hợp đồng tín dụng nào dù to hay nhỏ thì ngân hàng đã xem xét đến yếu tố hiệu quả hay chưa? Kết quả kinh doanh của mỗi ngân hàng hơn nhau ở chính yếu tố nội lực, khả năng đánh giá rủi ro ngân hàng đó.

Nguyên nhân chủ quan thứ 2 phải kể tới yếu tố con người, quy trình đào tạo nhân sự, quản trị nhân sự tại Vietinbank đã hiệu quả hay chưa? Trước mỗi khoản vay, mỗi hợp đồng tín dụng đều phải xét đến yếu tố con người tác động tới các khoản vay đó. Vietinbank đã phát huy năng lực quản trị nhân sự hay chưa?

Số liệu nợ xấu, đặc biệt là nợ không có khả năng thu hồi , chắc chắn khiến Vietinbank tới đây cần chú ý hơn nữa tới các qui trình thủ tục pháp lý trong vấn đề quản lý vốn, cải thiện hiệu quả kinh doanh của mình.

Vietinbank sẽ có những kế sách, chiến lược gì để giảm số liệu dư nợ xấu, dư nợ có khả năng mất vốn trong thời gian sắp tới? Soi chiếu với Luật các tổ chức tín dụng và thực tiễn kinh doanh hiện nay của các ngân hàng, chuyên gia pháp lý, tài chính nhận định và khuyến cáo gì về nợ xấu tăng cao của nhiều ngân hàng nói chung và Viettinbank nói riêng? Phóng viên Pháp lý sẽ tiếp tục cùng chuyên gia phân tích trong bài tiếp theo…

La Sơn

Link nội dung: https://phaply.net.vn/chuyen-gia-phap-ly-tai-chinh-nhan-dinh-va-khuyen-cao-gi-ve-no-xau-tang-cao-cua-nhieu-ngan-hang-a253079.html